Платные дороги Китая – тупик стоимостью $1 трлн: часть 2

Автотранспорт | Важное | Логистика | Новости | Статистика | Январь 11, 2017, 10:28

Платные дороги

Китайский Минтранс убивается в перечислении проблем дорожного хозяйства, но при этом пытается остаться оптимистичным. К концу 2015 года китайские строители (возглавляемые государством) инвестировали в почти 170 тыс. км дорог, мостов и тоннелей – почти 7 трлн. rmb, или 1,1 трлн. долларов. То есть средний километр обходился в 6,47 млн. долларов. Выходит, что средняя полоса в тоннеле, мосте и дороге высшего класса обошлась инвестору от 800 тыс. до 1,8 млн. долларов (2х-4х полосное движение в одну сторону). В принципе, не сильно дорого. Проблема возникает на этапе обслуживания кредитов.

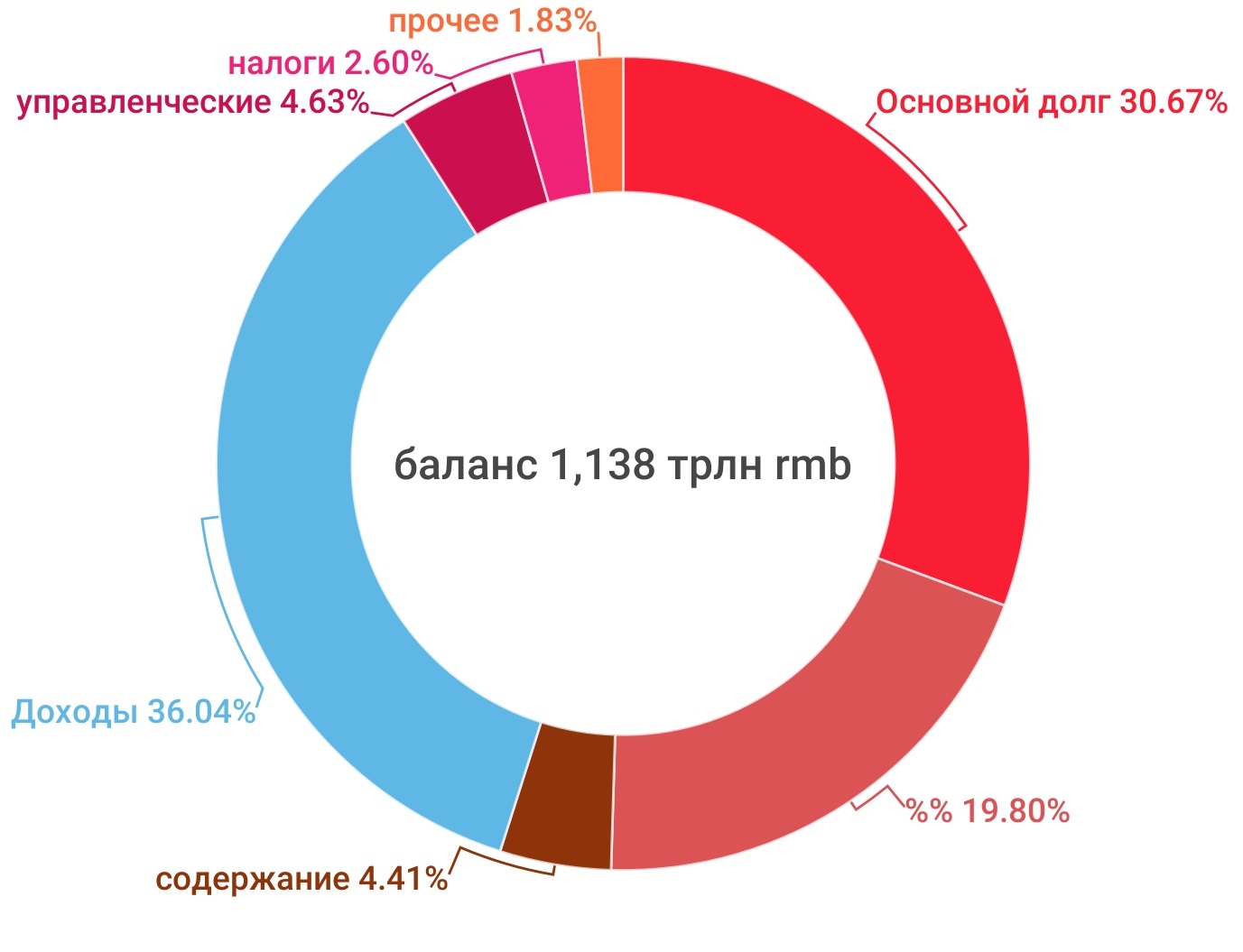

И тут выясняется, что выручки 409,8 млрд. rmb не хватает на жизнь. Расходы отрасли платных дорог составляют 728,5 млрд. rmb, из которых на погашение основного долга ушло в 2015г – 349,8 млрд. rmb, на проценты – 225,2 млрд. rmb, расходы на содержание (170 тыс.км – не шутка) – 50 млрд. rmb, управленческие расходы – 52,7 млрд. rmb, налоги – 29,6 млрд. rmb, прочее – 20,8 млрд. rmb.

Представим себе баланс китайских дорожных операторов в необычном виде:

Рисунок 17. Баланс системы платных дорог КНР в 2015г.

Так вот, как бы плавно, мы перешли к китайским платным дорогам, протяженность которых в 100 раз больше российских, и в принципе самая большая в мире. Возвращаясь к уже упомянутому здесь Трампу – не зря он планирует усилить госинвестиции в инфраструктуру.

Операторы платных дорог собирают со всех проезжающих машин деньги, чтобы компенсировать инвестиции в дорожное строительство и ремонт. В Китае большинство платных дорог проинвестировано и регулируются государством, а их выручка в основном поступает от платы за проезд. Выручка от платной эксплуатации дорог в Китае растет в годовом исчислении на 7,1% последние пять лет к 2015 году. Общая выручка 2016г достигла 68,9 млрд. долларов, что на 5,4% больше, чем в 2015 году. Поскольку деятельность отрасли контролируется государством, здесь только предприятий верхнего уровня – 141 единица.

В 1984 году Китай вышел на этот путь, а стартовал только в начале 90-х. Сегодня основной драйвер – развитие СУАР, Тибета, Ганьсу и некоторых других центральных и западных провинций. В течение следующих пяти лет выручка отрасли, по прогнозам, будет расти на 4,5% ежегодно. К 2020 году до 85,9 млрд. долл. Занятость в отрасли достигнет 698 тыс. человек к 2020 году.

Чтобы был понятен масштаб строительства: в 2015 году в платные дороги инвестировано почти 220 млрд. долларов, включая мосты и тоннели. За это же время совокупное дорожное строительство без учета стоимости земли и денег (чистая стройка) превысило 400 млрд. долларов, а на строительство мостов, тоннелей и путепроводов в городах и под/над ж/д потрачено почти 350 млрд. долларов. То есть на платные дороги пришлось четверть инвестиций.

По нашим данным, есть некоторые разночтения в цифрах, и, скорее всего, общий объем строек дорог, мостов и тоннелей для автотранспорта составляет порядка 1 трлн. долларов в год чистыми, без финансовой составляющей. Поэтому примерный объем инвестиций в платные дороги от общего составляет 22-25%.

При этом, чисто государственные дороги изначально закладываются и строятся чуть более низкого класса и качества. И как следствие, на указанные 550-750 млрд. строится достаточно много разных дорог. При этом, поскольку все мосты и тоннели по большей части входят в систему платных дорог, километраж бесплатных дорог может достигать 200 тыс. километров в исчислении в «полосах» и не менее 50 тыс. км в полных дорожных конструкциях.

Планируется, что выручка операторов сбора оплаты в 2021 году достигнет 90 млрд. долларов. Если при этом часть дорог (ранее построенных и с выплаченными кредитами) будет переходить в разряд бесплатных, то, вероятно, суммарная долговая нагрузка на систему платных дорог не ослабнет. И базовым расходом по прежнему останутся выплаты кредитов и процентов по ним. Пока за счет рефинансирования это достигается достаточно безболезненно. Но отсутствие крупных игроков в строительстве (что в сегменте собственно дорог, что в сегменте сложных инженерных сооружений), отсутствие крупных игроков в оперировании дорогами – создает риски, когда государство, влияя как на муниципальном, провинциальном, так и на общегосударственном уровне, будет иметь дело с россыпью игроков, каждый из которых не представляет из себя ничего серьезного (за исключением, может быть, China Railway Construction, строящей не только ж/д, но и автомобильные мосты с тоннелями). То есть компании могут иметь и миллиардные выручки, но и в стройке, и в оперировании, и в финансировании дорог – каждый из игроков не имеет и 3% от рынка.

Суммарная задолженность всех операторов дорожных концессий – 4,449 трлн. rmb – на сегодня это порядка 0,7 с лишним трлн. долларов США. И при этом, согласно концессионным соглашениям, некоторые дороги начинают выходить из концессий в госсобственность и бесплатный статус. За последний год суммарный баланс прироста/спада пунктов сбора денег – отрицательный. Количество гейтов упало с 1665 до 1588 единиц, а размер долга не снижается.

По выручке от предоставленных услуг распределение выглядит следующим образом

Рисунок 18. Распределение дорожных сборов по типам инфраструктуры в 2015г

Базовый доход до последнего времени шел от автобусных перевозок. Несмотря на то, что грузовиков в 15 раз больше – тракеры, как и во всех странах, стараются объехать платные трассы, а автобусы подчиняются требованиям безопасности и расписания и вынуждены использовать платные трассы.

Рисунок 19. Распределение поступлений по типам перевозчиков в 2015г

Как указанно на диаграмме 9, число автобусов снижается. Вероятно, не за горами и снижение количества посадочных мест, а следовательно – доход от этого сегмента будет падать. Доход от частных автомобилистов будет расти, вероятность роста доли грузовых операторов – не очень велика.

При этом, благодаря госфинансированию распределение плотности и доходности дорог не совпадает с обычным распределением экономической активности.

Рисунок 20.Распределение выручки от платных дорог по регионам в 2015г ($68,9 млрд.)

Рисунок 21. Распределение инвестиций по регионам накоплено ($11 трлн.)

Интересны сопоставления суммы инвестиций, длины дорог и выручки от платных дорог по макрорегионам.

Рисунок 22. Распределение длины платных трасс по регионам (170 тыс.км)

Самые дешевые дороги в Северном Китае (Внутренняя Монголия, регион Пекина и Тяньцзиня) – на местных равнинах и возвышенностях километр трассы обошелся в $4,128 млн. Однако из-за того, что основная протяженность 27,7 тыс. км платных трасс Северного Китая приходится на Внутреннюю Монголию, не самую густонаселенную – выручка в год с километра составляет всего $221,3 тыс. Без учета расходов, в безвоздушном, так сказать, пространстве, дороги Северного Китая окупятся через 18,7 лет. С учетом кредитов, процентов, и расходов, которые составляют 56% от выручки – почти 48 лет.

Самые дорогие дороги в Юго-западном Китае (Тибет, Сычуань) – $10,43 млн. Цена объяснима – уходит, так сказать, в небо, вместе с Тибетом. Благодаря густозаселенной Сычуани выручка с дорог – вторая по размеру в отрасли среди макрорегионов – на каждый из 16,66 тыс. км. выручается порядка $471,5 тыс. Но и сроки условной окупаемости – 22,1 год. Полная финансовая выкладка обещает выплату долгов и выход в плюс обещается только к 51 году, начиная с 2016г.

Самые доходные дороги – в Восточном Китае, состоящем из прибрежных провинций от Шаньдуна до Фуцзяна. С 35,7 тыс. км. местных дорог собирается по $619,5 тыс. в год. И поэтому, несмотря на самую высокую стоимость дорог ($7,487 млн. за км.), расчетная окупаемость без учета затрат наступит через 12,1 год. Итоговая окупаемость – порядка 32 лет.

Самая протяженная сеть платных дорог в Центрально-южном макрорегионе (Гуандун, Гуанси-Чжуанский А.Р., Хунань, Хубэй, Хэнань) – 40,46 тыс.км. Стоимость дороги в этом густонаселенном и испещренном реками регионе – $7,123 млн., сборы с километра – $466,6 тыс.

При этом основное тело долга за 15-16 год выросло на 600 и 620 млрд. rmb в каждый из годов. И общая окупаемость по совокупности отрасли пока только сдвигается в отдалённое будущее. Стоимость проектов потихоньку растет. Спираль рефинансирования не приносит желаемого результата – поскольку речь идет о нескольких государственных карманах, а не об эффектвином управлении.

Вопрос эффективности для экономики перемещений граждан на самом деле открывается с новой стороны. Скажем, проблема убытия автобусов с трасс.

С 12 года автобусный бизнес потерял формально 19 млрд. пассажиров. Куда они перешли? 19 млрд. не поехавших в автобусе – это 14,9 поездок на китайца в год. При этом количество “проданных билетов” на водный транспорт – выросло на 13 млн., на авиатранспорт – 117 млн., а на поезда – 641 млн. Все вместе, альтернативные (и да – более экологичные) виды транспорта забрали 0,6 поездки от вышеуказанных 15.

Покупали ли на что-то билеты китайцы? Куда ушло 14,3 билета на китайца в год. Ответ очевиден – поскольку обнищания и спада потребления не случилось, значит на трассы выехали новые машины. Их количество в собственности с 2012 года выросло на 70 (семьдесят) миллионов единиц. При средней вместимости автобуса (по данным Госкомстата) лицензированного под пассажирские перевозки – в 25,6 человек, большая часть (95%) приобретенных машин – это Small Passenger Vehicles (в китайской классификации). Там и 4м пассажирам не сильно удобно. Китайский Golf-класс.

То есть в городах появилось 70 млн. новых машин. Общий парк личного автотранспорта приблизился к 160 млн. единиц. И в результате образовалось 18,6 млрд. поездок (пассажиров) по стране на личном автотранспорте. Благодаря хорошим дорогам, не менее 8-9 млрд. выездов дополнительных машин за город. По маршруту из города в город. А скорее всего, поскольку прямой корреляции с “непроданными” билетами на автобус нет, получив в распоряжение личный автомобиль, китаец средний стал ездить больше.

Естественно, автопромышленность и дороги – важнейший двигатель экономики. Да, отчасти самовоспроизводящийся и самоедский, но, наверное, самый мощный. Что было бы, если бы такого двигателя не было. Ответ на этот вопрос почти всегда умозрительный, но отрицательный для экономики.

Тем не менее, баланс строек и баланс платных дорог – необходимо осознавать. Либо государство просто делает все дороги платными, либо собирает эти деньги через акциз, а само продолжает строить дороги полностью за госсчет – без прямых компенсаций.

И здесь самое важное – не в том много дорог или мало, а в том, сколько пустых административных усилий затрачено на «платные» дороги, сколько чиновников, менеджеров, банкиров и прочих «надстроечных» людей пасутся вокруг платных дорог.

Рисунок 23. Крупнейшие компании-операторы сбора средств на платных дорогах КНР, суммы в юанях в 2014-15гг

Указанные на диаграмме 23 компании – только операторы по сбору денег. Они получают даже не процент, а фиксированную ставку «расходы+рентабельность», а все полученные и указанные деньги переправляли операторам дорог. И при этом списки сборщиков и операторов – не совпадают (1 оператор + 1 сборщик). Сборщик может иметь контракт с несколькими управляющими, и 1 управляющий может контрактовать нескольких сборщиков.

Самый крупный сборщик Aisino собирает порядка $2,7 млрд. Операторы дорог – также не сильно большие компании. Крупнейшая – Shandong Hi-Speed Group Co. Ltd., вероятно, выручила в 2016 году 1,2 млрд.

Рисунок 24. Компании-эксплуатанты платных трасс по выручке, 2015г.

Замечательно здесь то, что 12 крупнейших компаний получают только 7,3% от выручки рынка. Мало того, перед этим аналогично небольшое количество денег (тех же самых) получают операторы сбора оплаты.

Собственно, выводы, которым открылся данный материал можно сделать самостоятельно. Россыпь мелких компаний, огромные долги, миллионы бессмысленно занятых людей.

Новости по теме

-

Перевозки через автомобильные погранпереходы продолжают расти на фоне проблем с вывозом контейнеров на Дальнем Востоке

По данным InfraNews, через двусторонние автомобильные пункты пропуска между Китаем и Россией за январь-август прошло в полтора раза больше грузовых автомобилей, чем за аналогичный период прошлого года

-

Перевозки через погранпереходы Уссурийской таможни в первом полугодии достигли 7,3 млн тонн

Общий грузооборот через погранпереходы Уссурийской таможни, по расчетам InfraNews, вырос на 15%

-

В Калининградской области увеличат вместимость зоны ожидания для автомобилей следующих в Литву

Необходимость увеличения зоны ожидания связана с неритмичностью приема автомобилей литовской стороной и, как следствие, скоплением транспорта вблизи пункта пропуска Чернышевское

Свежие новости

-

Вместимость парка контейнеров FESCO выросла до 180 тыс. TEU

На начало года в парке компании было свыше 101 тыс. контейнеров общей вместимостью 173,7 тыс. TEU.

-

Ближневосточный кризис на руку фидерным операторам – Alphaliner

X-Press за последние 12 месяцев увеличил вместимость своего флота на 22% до почти 187 тыс. TEU

-

Новый рекорд судостроительных заказов на контейнерном рынке

Несмотря на рекордный приток нового тоннажа, заказанного в период коронакризиса, массовая переориентация судов на маршрут вокруг Африки в обход Красного моря создала дополнительный искусственный спрос на судовые мощности

-

Контейнерооборот портового комплекса Антверпен-Брюгге восстановился до уровня 2022 года

Растущий спрос на контейнерную перевалку обусловил рост совокупного грузооборота порта на 3%

-

На «Терминале Морской рыбный порт» в Санкт-Петербурге сменился генеральный директор

На посту генерального директора Сергей Толстоухов сменил Елену Сахартову, возглавлявшую порт с начала 2019 года